В США обеспеченная кредитная линия станет проблемой Ч.1

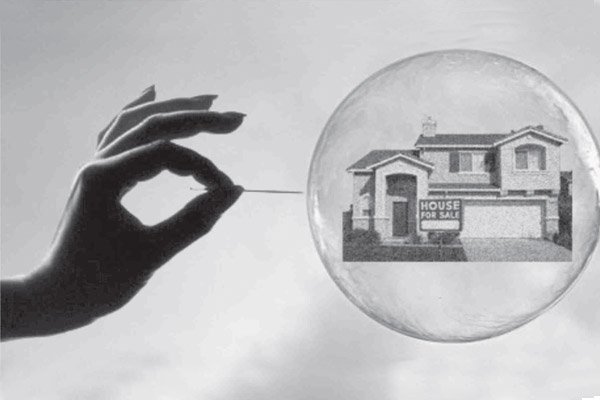

Как ни боролось американское правительство с кредиторами и ситуацией, которую они создали своей легкомысленностью, а ничего, похоже, не изменилось. Американские заемщики снова не в состоянии платить по своим кредитам, точнее по тем кредитным линиям, которые были открыты под залог их домов в период жилищного пузыря. И эта тенденция вполне может стать еще одним серьезным ударом по крупнейшим банкам страны. Основная проблема этих кредитов в том, что большинство из них сейчас «празднуют» 10-летие своего оформления. То есть только сейчас заемщики подошли вплотную к погашению основного долга, ведь до этого времени большинство из них пользовались льготами при погашении, платя только проценты.

Кредитная линия плюс ипотека равно проблемы банку

Для типичного потребителя такой переход может увеличить объем платежей практически в три раза, особенно это затронет тех, кто оформлял субстандартные («облегченные») займы. И выплаты будут расти и дальше, если ФРС решит увеличивать свои ставки. Почему? Потому, что почти все кредиты в Штатах, и уж тем более те, которые связаны с недвижимостью, предоставляются под плавающую ставку. Ожидается, что количество «пропавших без вести» заемщиков по достижению 10-летнего рубежа кредитования увеличиться вдвое – так считает американский «коллега» наших БКИ, агентство Equifax. Когда кредиты погашаются туго, банки могут потерять 90 центов на каждом долларе, ведь по сути кредитная линия под залог недвижимости – это повторный залог этой самой недвижимости. То есть даже если дом продать, на вырученные средства сначала будет гаситься непосредственно ипотека, по которой дом был куплен, и только то, что останется, пойдет на погашение кредитной линии. Нет, есть сценарии, где все идет по плану – экономический рост продолжается, цены на жилье растут, заемщики в состоянии консолидировать и основную ипотеку, и ту самую кредитную линию в единый кредит с единой ставкой. Может, даже и с фиксированной ставкой. Некоторые заемщики смогут даже

расплатиться с долгами, продавая дома – и им еще останется.

Повод для паники

Несмотря на некоторую долю оптимизма, некоторые регуляторы, рейтинговые агентства и аналитики не могут скрыть тревоги. Так, управление США по контролю за денежным обращением – регулятор, который отвечает за надзор над отечественными банками, предупреждал эти самые банки о риске собственного капитала, который может сформироваться уже к весне 2012 года. Он советовал кредиторам сокращать риски везде, где это только возможно. И вот главный экономист Equifax уже говорит о том, что единовременное увеличение десятков тысяч платежей собственников жилья по «жилищным» кредитным линиям является ничем иным как грядущей волной катастрофы.

Мрачные перспективы

Что ж, банки – еще до того как на американском рынке громко лопнул жилищный пузырь – весьма охотно и даже агрессивно предлагали американцам дополнительные кредиты, которые те с охотой использовали на свои текущие нужды. Почему нет – ведь такие кредиты были самыми дешевыми, дешевле чем кредитные карты или автокредиты. Теперь же в активах крупных американских банков – более 10 миллиардов непогашенных кредитных линий. У каждого, а у некоторых и того больше. И то, чем закончатся эти кредиты, во многом будет зависеть от того, какие проценты банки выставят своим должникам. В лучшем случае потери ненамного превысят текущие убытки и это будет вполне управляемым результатом. Однако для некоторых банков уготован и другой сценарий, когда их доходы снизятся – и довольно резко, а вот давление требований к капиталу усилится.